蔓延全国的停贷事件,市场的解读是:

利空银行 江苏银行、成都银行、平安银行、招商银行、兴业银行都在杀跌。

利好房企:顺发恒业、世荣兆业、天保基建、苏州高新涨停,保利发展、万科A、金地集团等都在大幅上涨。

当前市场预测的是地产烂尾的问题让银行来出一部分钱,快淹死的地产拽住银行不放手,一个要得救 一个湿了衣服!

地产引起的权益问题涉及到银行

这一次由美好置业集团开发的武汉美好香域花镜二期全体业主发布了一则“强制停贷告知书”。其中涉及到的金额达数十亿,已经备案的居民达到了2262户。大范围停工、烂尾引起的民生问题已经不容忽视了。让笔者更担心的是由地产直接导致的问题还涉及到了银行,其中不乏国有银行在内。据不完全统计,截至7月12日,包括郑州、武汉、南昌、长沙、太原、西安等城市在内的多达52个停工或烂尾楼盘的业主发布了停贷告知书。开发商涉及恒大、新力、绿地、融创、康桥、鑫苑、蓝光、正商、美好置业等。

而且在恒大珑庭的告知书中,业主们称包括农业银行、邮政银行在内的众多银行存在违规发放贷款的行为,从而造成了不可挽回的损失。

一个房子简单的烂尾,背后可能是一整个家庭大半辈子的心血,那么这个问题不处理好,后续还会有多大的隐患?就目前来看对于地产和银行两个行业会有怎样的影响?对于普通老百姓又该如何应对呢?

地产行业雪上加霜

房地产行业今年一季度的板块平均净利润只有0.66亿,同比去年一季度下降幅度达到了81.42%。整个行业的净利润已经不能说是“缩水”严重了,简直就是“脱水”了。这个时候不断出现的负面新闻,对整个行业可以说是雪上加霜。

房地产净利润图

来源:点掌财经

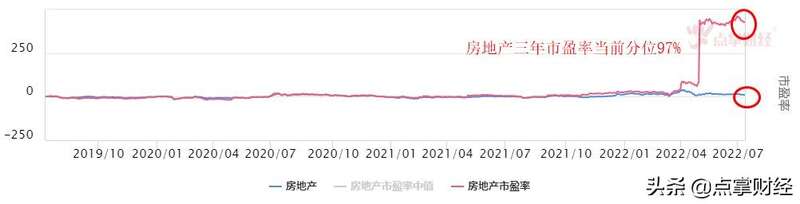

所以对于房地产来说很明显,整个行业的业绩处于冰点,摆在眼前的高负债、高烂尾率等问题不解决,所谓的行业拐点那就只能迟迟不会到来了。从行业估值来看,房地产板块当前市盈率为53.26,三年市盈率当前分位高达97%,而且对比他的股价并没有出现明显上升,所以并不是股价暴涨带来的被高估,而是整个行业都出现了基本面上的问题才导致被严重高估。

房地产市盈率图

来源:点掌财经

所以当下的地产面临困境,整个行业的经营都迎来巨大的挑战。想要根据困境反转逻辑投资地产的朋友需要谨慎,这个反转很难转的过来。

银行救地产困难重重

在地产大范围烂尾的情况下银行可能也会有较多的损失,暂时不讨论银行失去信誉等现象会对全国经济造成哪些隐患,如果银行支援烂尾程度较轻的地产,帮助他们最终渡过难关,那么无论是老百姓还是地产还是银行自身都有非常大的好处。

但是笔者表示,五年前的地产缺钱吗?不缺,甚至是富得流油。所以导致地产出现这种让人心凉的现象并不是缺钱,而是有人将大量的钱用在了不对的地方。所以简单的银行在经济上支援地产根本解决不了问题。

对于银行的困境从数据上也可以很明显的看到,银行板块当前市盈率为4.89,他的一年市盈率当前分位只有1%,可以说是在资本市场上银行股已经被按在地板上抠都抠不动了。

银行板块市盈率图

来源:点掌财经

一方面银行板块整体的盈利还算不错,尤其是这次半年报,超预期的银行也有。但是另外一方面地产引起的问题如果不妥善处理,那么银行想要回归到之前的估值水平也是比较难的,因为大家对于未来可能会引起的连锁反应是比较敏感的,这对银行来说很不利。

那么现在最大的难点是如何解决地产的问题,或者说是如何防范未来再犯这样的问题。

遵循法律、理智应对

出问题的往往不是“事”,而是“人”!

上面也讲到了,单纯的靠钱可能很难解决房地产的困境,更不用说防范未来了。好消息是已经有地方开始对地产严加看管了,据广东省深圳市龙岗区人民政府网站消息,7月11日,深圳市龙岗区发布《龙岗区关于进一步加强房地产项目全周期监管的指导意见》,简单来说就是关于造房子的每一环节都要更加严格看管,都要按照规章制度办事。

那么对于烂尾楼的住户来说需要理智应对。因为涉及到征信等问题,现在又是大数据时代,如果处理不当,那么后面无论是自己还是子女都会受到比较明显的影响。法律可不会因为你是受害者就开特例,不然得乱套。所以还是得沉住气,多从法律方面入手维护自己的权益。

多地烂尾楼业主停贷后,招商银行H股跌6%,对公房地产贷款3652亿

7月13日,招商银行港股低开低走,午后跌幅一度达6.6%,截至发稿,跌幅收窄至5.64%。

同时,各大地产公司港股也在持续下跌。其中,旭辉控股集团跌超12%,合生创展集团跌超10%,碧桂园跌超8%,新城发展跌超5%。

消息面上,近日,西安、长沙、武汉、郑州等城市有业主因所购住房烂尾而主动停贷,并向银行发出停贷通知。停贷通知给出的理由中,主要以银行监管不到位,违规发放贷款以及不复工就不还贷问题为主。

一季报显示,2022年一季度,招商银行信用减值损失215.23亿元,同比增长4.76%。其中,贷款和垫款信用减值损失110.60亿元,同比增加49.90亿元,主要是报告期内本集团对房地产风险客户审慎地增提信用损失准备。

截至2022年一季度末,招商银行房地产相关的实有及或有信贷、自营债券投资、自营非标投资等承担信用风险的业务余额合计5174.59亿元,较上年末上升1.17%,其中,公司对公房地产贷款余额3652.66亿元,较上年末增加92.89亿元,占公司贷款和垫款总额的6.74%,较上年末下降0.04个百分点。

招商银行表示,一季度内,房地产行业的预期尚在修复之中,市场回稳仍需要一定的时间周期,行业整体风险还处在释放的阶段,前期负债水平较高的房企和困难房企资金链紧张局面尚未有明显缓解,部分房地产企业信用风险持续暴露。

截至一季度末,招商银行对公房地产不良贷款率2.57%,较上年末上升1.18个百分点。同时,招商银行不良贷款余额541.38亿元,较上年末增加32.76亿元,不良贷款率0.94%,较上年末上升0.03个百分点。